2021년 1월 1일 부터 비트코인으로 대표되는 가상화폐 투자로 올린 소득에 세금이 부과된다. 가상화폐 양도세 기본 공제금액 250만원을 제외한 나머지 양도차익의 20%가 기타소득세로 분리과세되고, 지방세 2%까지 포함하여 총 22%의 세금을 내야한다.

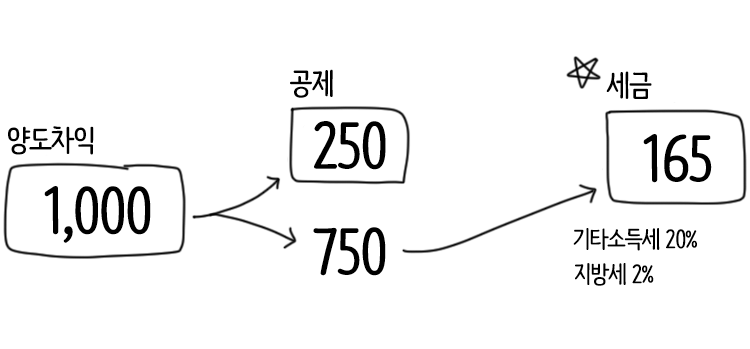

만약 가상화폐를 팔아 얻은 소득이 1,000만원이라 가정하면 250만원의 공제금액을 뺀 나머지 750만원을 대상으로 기타소득세 20%와 지방세 2%가 부과되어 165만원을 납부해야 한다. 좀더 정확하게는 가상화폐를 팔 때 거래소에 떼인 수수료까지 소득에서 제외된다.

택스와치라는 매체에서 손서희 세무사님은 기타소득세 외에 지방교육세 10%와 건강보험료(?)를 모두 고려하면 실세율은 30% 이상이 되어 1000만원 수익을 올리면 225만원 정도를 세금으로 내야 한다고 설명하고 있다. 다른 매체에서 같은 설명을 보지는 못해서 어떤 다른 기준이 또 있는 것인지 불분명하다. (출처는 이글 맨 아래)

* 아래의 내용은 뉴스 매체를 통해 보도된 내용을 바탕으로 정리한 것으로, 혹시 보도시기에 따라 내용이 조금씩 다를 수 있으니 참고만 하시고, 잘못된 내용은 알려주시면 수정하겠습니다.

비트코인을 살 때

가상화폐 취득시에는 세금이 부과되지 않는다.

비트코인 팔 때 100만원을 번 경우

1년간 가상화폐로 인한 소득이 250원 이하이면 공제금액을 뺀 나머지가 없으므로 기타소득세가 부과되지 않는다.

가상화폐를 팔아서 1000만원을 번 경우

1년간 가상화폐로 인한 소득이 공제액 250만원을 초과하므로, 양도차익 1000만원에서 공제액과 부대비용(거래 수수료)을 제외한 나머지 약 750만원에 대하여 기타소득세 20%와 지방세 2%를 적용하면 약 165만원으로, 매년 5월 종합소득세 신고에 포함해야 한다.

2021년 12월 31일 이전에 판매한 경우

2022년 1월 1일 이후에 발생하는 소득부터 세금이 적용되고, 과거 소득은 소급해서 과세하지 않으므로 세금이 부과되지 않는다.

가상화폐를 팔지 않고 보유만 하는 경우

소득세로 부과되기 때문에 팔지 않아 시세차익이 발생하지 않을 때에는 세금이 부과되지 않는다.

2021년 12월 31일 이전에 매수한 가상화폐를 계속 보유한 경우

2022년 1월 1일 이후부터 적용되는 것이므로, 이전 기간에 취득한 가상화폐는 2022년 1월 1일 취득한 것으로 인정된다.

따라서 이후 매도시에는 2022년 1월 1일 0시의 평균가를 매입당시 가격으로 보아 2022년 1월 1일을 기준으로 오른 가격만큼의 차익만 과세 대상이 된다.

과거 매입했을 때와 2021년 12월 31일의 가격이 다르다면

예를 들어 2021년 12월 1일 1,000만원에 매수한 비트코인이 12월 31일 500만원이 되었는데, 2022년 1월 31일 2,000만원이 되어 매도했다면, 매입가격을 500만원으로 보지않고, 1,000만원으로 기준하여 1,000만원의 수익이 난것으로 본다. 만일 12월초 1,000만원에 매입한 비트코인이 12월말일에 1,500만원이 되었고, 1월말에 2,000만원으로 매도했다면 역시 500만원의 수익이 난것으로 본다.

상속 및 증여하는 경우

상속이나 증여일을 기준으로 앞 뒤 1개월간 가상화폐 거래소에 공시된 일 평균가액의 평균을 기준으로 상속세 및 증여세 부과.

소득세 적용전 올린 소득으로 부동산 취득하는 경우

2022년 1월 1일 이전에 매도한 가상화폐의 이익에 과세는 없지만, 부동산 매입시 자금 출처를 소명해야 등기가 가능하고 세무조사를 피할 수 있으므로, 자금이 만들어진 과거 거래자료를 미리 준비해놓는 것이 좋다.

해외거래소안에서 올린 시세차익의 경우

해외거래소를 이용해도 한국에서 돈을 인출하는 경우 국세청에 포착될 수 있으며, 국내 거래소에서 해외거래소로 또는 반대로 하는 경우에도 국내 거래소를 거치게되면 과세를 피하기는 어렵다. 특히 부동산을 취득하는 경우에 자금 출처를 소명해야하므로 장외거래나 개인간 거래를 하는 경우에도 자진신고하는 것이 권장되며, 낮은 금액으로 허위신고하거나 누락되는 경우 가산세가 최고 60%까지 부과될 수 있다.

해외거래소에 가상화폐를 보유하고 있는 경우

해외거래소에 보유한 가상화폐의 가치가 매달 말일을 기준으로 5억원을 초과하면 국세청에 해외금융계좌 보유 사실을 신고해야 한다. 신고, 납세 의무를 위반한 사실이 적발되면, 원래 내야 했던 세금에 20%의 가산세까지 추가된다.

가상화폐로 물건을 구입하는 경우

국세청이 과세를 매기는 양도의 개념에는 매매와 교환을 포괄하고 있어, 비트코인으로 물건을 구입할 때 지불되는 시점의 시세가 매입당시와 차이가 있다면 이를 양도차익으로 본다. 예를들어 1,000만원에 구입한 비트코인이 5,000만원으로 가격이 올랐을 때 5,000만원짜리 테슬라 차량을 구입했다면 4,000만원의 소득을 올린 것이 된다.

도미노피자를 구매할 수 있는 페이코인의 경우 페이코인앱에서는 페이코인을 지불하는 듯 보이지만, 실제로는 페이코인을 결재하는 순간 한화로 바꾸어 결재를 한다. 이때가 코인의 매도 시기가 된다.

페이코인 작동 원리 : boxwitch.tistory.com/169

미국의 CNBC방송에서도 비트코인으로 테슬라 차량을 구매하게되면, 비트코인을 보유한 기간, 매입시기, 시세차이 등에 따라 10~37%의 보통 소득세율이 적용되고 경우에 따라서는 최고 20%의 양도소득세가 추가되기도 한다고.

납세자 신고

매년 1회 5월에 종합소득세 신고를 해야한다. 외국인, 외국법인 등 국내 비거주자의 경우에는 가상자산 양도, 대여, 인출시 거래소 등 관련사업자가 원천징수해 납부해야 한다.

비자 가맹점에서 사용하는 크립토닷컴 카드

크립토닷컴 카드는 가상화폐를 싱가포르달러로 환전 후 충전하고 사용하는 선불카드로, 세법에 따르면 싱가포르 달러로 환전할 때 양도차익이 발생하여 세금 부과 대상이 된다.

장외거래(OTC)

2021년 3월 25일 특금법 이후에는 거래소 밖에서 거래를 주선하는 OTC기업이 국내에서 영업한다면 가상자산 사업자로 분류되 금융당국에 신고해야 한다. 이미 영업중인 가상자산 사업자는 9월 24일 까지 신고 유예가 되긴해도 투명하게 신고가 이루어 지지 않으면 이후 법을 위반하여 폐업할 가능성이 있으므로 좋은 선택이 아니다.

개인지갑에 넣었다가 2022년 1월 1일 이후 거래소에 입금하자마자 매도한다면

2022년 1월 1일 이후에 개인지갑에서 거래소로 입금되어진 가상화폐의 매입가는 납세자가 입증해야할 책임을 갖게되고, 입증을 하지 못하면 2022년 1월 1일 시가를 기준 삼는다. 만일 과세 시행일 이후에 취득했으나 취득 근거를 입증하지 못하는 코인을 거래소에 입금하여 차익을 얻으면, 취득가를 0원으로 보고 매도금 전체의 22%를 세금으로 내야할 수 있다.

채굴한 코인을 팔았다면

채굴기 구입, 대여, 전기요금 등 채굴에 들어간 비용을 취득가액으로 기준한다. 따라서 100만원을 들여 채굴한 비트코인을 7,000만원에 팔았다면 6,900만원의 양도차익이 발생하고, 기본공제 250만원을 뺀 6,650의 22%인 1,463만원을 세금으로 내야한다.

가상화폐 양도세 20% : www.bbc.com/korean/news-56151765

현실화폐를 취득하면 세금 : www.taxwatch.co.kr/article/tax/2021/03/29/0002

실세율 30% : www.taxwatch.co.kr/article/tax/2021/03/29/0001

비트코인으로 테슬라 차 구매 : biz.chosun.com/site/data/html_dir/2021/03/26/2021032601021.html

암호화폐 세금 안내는 방법 있나 : www.hani.co.kr/arti/economy/it/955393.html

'trend > 가상화폐' 카테고리의 다른 글

| 페이팔 코인. 이니셔티브 Q 무료 에어드랍 받고 묻어두자. (13) | 2021.04.15 |

|---|---|

| 좁쌀코인 3696개 받으려다가 재미들린 게임 솔리테어 크루즈 (2) | 2021.04.08 |

| 페이팔 코인. 이니셔티브 큐 250만원 어치? 무료로 모으기 (2) | 2021.04.04 |

| 가상화폐 특금법. 안전한 국내 가상화폐 거래소는? (0) | 2021.04.03 |

| 좁쌀 코인 무료로 모으기. 추천인 ONKP6438 (0) | 2021.04.01 |

댓글